2024年4月:OECDがPillar 1 Amount Bのガイダンスを公表

OECDグローバル課税プロジェクトPillar 1のうち、いわゆる当初のデジタル課税案に最も近いとされるAmount A(巨大企業の超過利益再配分)については、必須の参加国である米国の参加見通しが立たず進捗はみられませんが、その分Amount Bの方が先に進捗し、2月19日付でガイダンスが公表されました。

1.Amount Bとは

Amount Bとは、多国籍企業の関連会社における(特段ノウハウ等を要しない基本的な)営業・販売活動から生じる利益を指し、その利益が移転価格税制に則しているかの算定に関して、通常の方法を用いた分析が困難な税務執行能力の低い国の為に、その算定方法を統一・簡素化する仕組みです。つまり、多国籍企業の販売会社における移転価格税制上の“独立企業間利益率”は、殆どの場合、その販売会社が属する国又は地域に所在し、類似の販売機能を有する比較対象企業の利益率に基づいて決まります。しかし、経済規模が小さく十分な比較対象企業が存在しない、あるいは税務当局の人員や国際税務の経験が乏しいなど、いわゆる税務執行能力が低い国ではその方法が難しいと考えられます。このような国でも、比較対象企業の検索を行う必要無く、予め設定された利益率で独立企業間利益率を簡易に算定し、多国籍企業の販売会社に対し移転価格税制を執行できるようにするというのが、このAmount B制度の目的です。

2.OECD Amount Bガイダンスの概略(骨子)

簡易な適用を目的としながらも、本ガイダンスでは細かな規定が設けられています。

- 適用対象

有形資産に係る(1)卸売販売取引(関連会社から仕入れ第三者に販売)及び(2) 別の関連者が行う卸売販売のサポート取引が適用対象取引です。Amount AやPillar 2 GMTのような売上最低基準額がなく、全ての規模の卸売取引が対象となります。適用対象国は「税務執行能力の低い国」を想定していますが、それらの国の定義又はリストは現時点で公開されていません。また各国がAmount Bを適用するか否かは任意ですが、適用する場合は(1)各企業に適用するか否かの選択権を与える、(2)その国では該当企業には強制適用とする、のいずれかを選択します。適用は2025年1月以降としています。

- Amount Bの算定方法

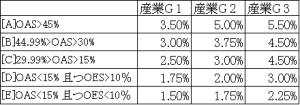

(Amount B売上高利益率マトリックス表)

注:産業Group 1:食品、消耗品、資材、金属等、産業Group 2:電機、自動車の製品・部品、衣料、化学、医薬品等、産業Group 3:医療機械、産業用機械・工具・部品、OAS:営業資産(固定資産+売掛金+在庫-買掛金)/売上高、 OES:営業費用/売上高

Amount Bの適用方法は、基本的には上記マトリックス表に基づき、(1)販売関連会社が属する産業グループを決定、(2)販売関連会社の営業資産及び営業費用が売上高に占める比率から、[A]~[E]の中で所属分類を決定の上、(3)該当する売上高利益率(±0.5%の範囲)を適用という3段階アプローチになります。要するに、営業資産や営業費用の比率が高い程、アクティブに活動しており高い利益率が正当化されるという前提に基づいています。また全産業を僅か3グループに分け、全世界一律で適用する試みはいかにも簡易です。但しOESが一定の範囲を逸脱した場合の利益率調整、及び信用格付がBBB-以下の国に販売関連会社が所在する場合の利益率の上乗せなどの調整の仕組みがあります。なお、上記マトリックス表は5年毎に見直しが行われる予定です。

3.主な問題点

- Amount Bの適用結果を取引相手国が認めるか否かは任意です。よって例えば、現地国で販売子会社がAmount Bを適用された利益率を、親会社所在国の税務当局が高すぎるとして親会社に所得更正を行い、二重課税が生じるリスクがあります。

- 売上高利益率は通常の卸売取引には適していますが、販売サポート取引の場合にはベリーレシオ(売上総利益/販売管理費)の方が適切な算定指標であることから、売上高利益率の一律適用は正しい算定結果を生じないと(筆者は)考えます。

- アフリカ諸国などはAmount Bの適用を歓迎する声明を出しているようですが、自国の課税主権を侵害されると考える国も多いのではと思われ、実際にAmount Bを適用する国はそれほど多くならない可能性もあります。勿論日本は、いくらOECDの優等生とはいっても、税務執行能力の低い国とは言えないことから、Amount Bを日本国内で適用する事はないと考えられます。

(執筆:株式会社コスモス国際マネジメント 代表取締役 三村 琢磨)

(JAS月報2024年4月号掲載記事より転載)